جدول المحتويات

منظومة الفاتورة الإلكترونية

حرصاً من مصلحة الضرائب على تحصيل جميع المستحقات الضريبة علي أكمل وجه واللازمة لبناء المجتمع والارتقاء بها وتلبية جميع احتياجات الافراد عن طريق توظيف جميع المستحقات الضريبية التي تحصل عليها الدولة من الأشخاص بما يعود بالنفع على المجتمع بأكمله فقامت بأنشاء منظومة الفاتورة الإلكترونية وهي منظومة تستخدم تكنولوجيا المعلومات المتقدمة لتحويل إصدار الفواتير الورقية إلى فواتير الإلكترونية وتتميز المنظومة بانها أكثر سرعة وكفاءة لأرسال واستقبال البيانات وحفظ السجلات بين الأطراف التجارية. وحيث نص قانون الإجراءات الضريبة الموحد رقم 206 لسنة 2020علي الالتزام بالتسجيل في منظومة الفاتورة الالكترونية ووضع عقوبات على عدم التسجيل في المنظومة. لذلك دعونا نتعرف على إجراءات التسجيل في الفاتورة الالكترونية، والبيانات المطلوبة للتسجيل، وعقوبة عدم الانضمام للفاتورة الالكترونية.

أولًا: ما هي الفاتورة الإلكترونية؟

الفاتورة الإلكترونية هي نظام فواتير الكتروني يسجل كافة المعاملات أي كانت بين الشركات وبعضها او بين الشركات والأفراد، كما إن لها خصائص محددة يتم إعدادها والتوقيع عليها إلكترونيًا وإرسالها واستلامها من خلال المنظومة، ومراجعتها والتحقق منها من جانب المصلحة، وتدعم المنظومة اللغة العربية والإنجليزية، والقيام بتعديل الفواتير وإشعارات الاضافة والخصم.

ثانيًا: البيانات اللازمة للتسجيل على منظومة الفاتورة الإلكترونية

- رقم تسجيل الشركة

- البريد الإلكتروني للشركة

- سجل تجاري حديث لم يمر عليه 3 أشهر

- رقم هاتف – موبايل الشركة

- اسم مفوض الشركة (باللغة العربية – والإنجليزية)

- الرقم القومي للمفوض

- رقم موبايل المفوض

- البريد الإلكتروني للمفوض.

- بالنسبة لشركات الأشخاص: يتم تقديم تفويض بنكي أو توكيل رسمي عام حديث من ممثل الشركة بصفته وفى الحالتين يتعين وجود سجل تجارى حديث منذ ثالثة شهور على الأكثر.

- بالنسبة للشركات المهنية وشركات المقاصة: يتم تقديم تصريح مزاولة المهنة وكارنية النقابة.

ثالثًا: إجراءات التسجيل على منظومة الفاتورة الإلكترونية

يكون التسجيل في منظومة الفاتورة الإلكترونية بطريقتين:

1- التسجيل

اولاً: التسجيل الذاتي: التسجيل الالزامي (يكون للمخاطبين بقرارات رئيس مصلحة الضرائب في المرحلة السادسة وما بعدها)

ويتطلب التسجيل الذاتي شرطين وهما:

- وجود ختم الإلكتروني

- استخدام ويندوز 10

ثانيا: التسجيل التطوعي بمنظومة الفاتورة الإلكترونية للغير مخاطبين بالقرارات الصادرة من رئيس مصلحة الضرائب بالتسجيل في منظومة الفاتورة الإلكترونية وهذا التسجيل يكون عن طريق المأمورية

2- التكامل مع منظومة الفاتورة الإلكترونية

عن طريق ربط برنامج تخطيط الموارد ERB ومصلحة الضرائب ويتحقق ذلك عن طريق واجهة برامج التطبيقات APL ويساعد التكامل على مراجعة الفواتير الإلكترونية وإجراء الفحص الضريبي بسهولة ويمنع التلاعب بقيم الفواتير مما يزيد من الشفافية والمصداقية

وفي حالة عدم وجود نظام تخطيط موارد ERBاتاحت مصلحة الضرائب للممولين استخدام البورتال الخاص بالمصلحة وذلك في حالة:

- عدد فواتير اقل من 200فاتورة:

يقدم الممول طلب الي مأمورية الضرائب المختصة لاستخدام بورتال دائم

- في حالة إصدار أكثر من 200فاتورة:

يقدم طلب بالمأمورية المختصة لاستخدام بورتال مؤقت لمدة ستة أشهر لحين توفيق الأوضاع وشراء erp للتكامل مع المصلحة لإصدار فواتير

3-استخدام نظام تكويد موحد للسلع والخدمات

ويكون ذلك بطرقتين:

استخدام نظام تكويد عالمي gs1

- حيث يكون لكل سلعة أو خدمة كود فريد مميز غير متكرر على مستوي العالم ويضمن تابعية المنتج للشركة المصنعة

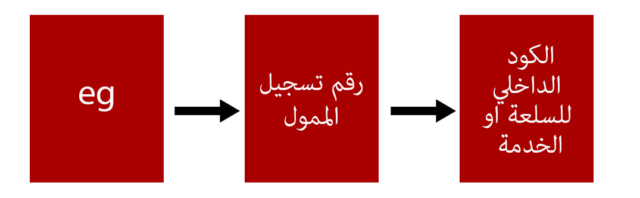

- استخدام نظام تكويد محلي egs

وهو تكويد تم تصميمة ليتوافق مع طبيعة أنشطة الممول ويتكون من ثلاثة مقاطع

وهذا النظام يحتاج ربطه بالمستوي الرابع من معيار gpc ويتطلب ضرورة موافقة المصلحة علية خلال 15 خمسة عشر يوم من تاريخ ارسال الاكواد

4- الحصول على شهادة توقيع إلكتروني لتوقيع المستندات إلكترونياً

ويكون طريق أحد التوجه الي أحد الشركات المعتمدة التابعة لهيئة تنمية صناعة تكنولوجيا المعلومات itida التابعة لوزارة الاتصالات وتكنولوجيا المعلومات.

رابعًا: عقوبة عدم الانضمام للفاتورة الإلكترونية

- بعد الانضمام لمنظومة الفاتورة الإلكترونية سيكون لزامًا على الشركات والأشخاص تسجيل مبيعاتهم ومشترياتهم على النظام الإلكتروني التابع لمصلحة الضرائب وذلك وفقًا للمادة ٣٥ من قانون الإجراءات الضريبية الموحد، بالإضافة إلى إلزام كل ممول بإصدار فاتورة ضريبية أو إيصال في شكل إلكتروني طبقًا للمادة ٣٧ من نفس القانون. كما يمكن أيضا للشركات التي لم يشملها قرار الإلزام استخدام منظومة الفواتير الإلكترونية حال رغبت في ذلك.

- عدم التسجيل سيتسبب في تطبيق عقوبة مالية تبدأ من 20 ألف جنيه إلى 100 ألف جنيه؛ غرامة عدم التعامل بالفاتورة الإلكترونية، وتحديد قائمة سوداء لمن لم يتعامل بالفاتورة الإلكترونية،

- لن يتم اجراء أي تعاقدات مع وحدات الجهاز الاداري للدولة ووحدات الادارة المحلية والهيئات العامة الخدمية والاقتصادية وغيرها من الاشخاص الاعتبارية العامة وشركات القطاع العام، وشركات قطاع الاعمال العام، والشركات القابضة والشركات التابعة لها والشركات التي تساهم الدولة، وغيرها من الأشخاص الاعتبارية العامة في رأسمالها بنسبة تتجاوز 50 % صرف المستحقات المالية، إلا من خلال الفاتورة الضريبية الإلكترونية

- لن يتم الاعتداد بخصم ضريبة المدخلات ولن يتم رد الضريبة للشخص إلا من خلال فاتورة إلكترونية؛ وهذا بخصوص ضريبة القيمة المضافة.

- لن يعتد في خصم أو رد الضريبة وإثبات التكاليف والمصروفات واجبة الخصم عند تحديد صافي الأرباح التجارية والصناعية الخاضعة للضريبة، إلا للفواتير الضريبية الإلكترونية فقط.

- لن يسمح لأي كيان بالاستيراد أو التصدير أو التعامل مع المنظومة الجمركية إلا لتلك الكيانات التي تصدر وتتعامل بالفاتورة الضريبية الإلكترونية. وكذلك لن يستطيع المستوردون التعامل إلا من خلال فاتورة إلكترونية.

لا يقتصر دور شركة شورى للمحاماة والاستشارات الضريبية على انهاء إجراءات التسجيل فقط وإنما مساعدة العملاء على إصدار الفواتير الضريبية وشرح كامل لكافة الإجراءات المتعلقة بالمنظومة الضريبية

لطلب الخدمة اضغط على الرقم للتواصل عبر الواتساب